何谓 Direct Banking(直接银行、远程银行)?

它是在2000年前后从欧、美发展出来的新型态银行*1,透过24小时全年无休的网络及专人电话服务,藉由降低传统银行设立分行的营运成本,将节省的成本实质回馈给客户,提供给客户更高的实质利率的一种新型态银行。

Direct Banking的发展背景

Direct Banking发展的初衷主要是鉴于欧美地区地广人稠且加上当地政府金融管制单位对于分行的新设有严格的限制,导致新成立的银行难以与拥有众多分行的传统大银行竞争,而新设分行则成本昂贵(土建、装潢、系统设备、人力……),由此所产生的一种新兴的银行营业模式。由于当时网络在欧美已非常普及,也促使Direct Banking成为当时红极一时的新型态银行。

Direct Banking主要营运模式

1.营销:大多数的人通常以为Direct Banking由于没有实体分行且多在网络上交易,所以可能不需要太多网络以外渠道的促销。但事实并非如此,由于银行是属于牵涉到个人资产的最重要因素且一般的Direct Banking多从存款开始,因此为消除客户对品牌的疑虑并让客户产生对银行最基本的信赖,Direct Banking在相关电视、平面媒体、网络及关键词营销等渠道广告资源的投入反而比一般传统银行的在这些领域的投入需要更细腻、更全盘性的规划,相对的亦需投入更多的资源。

2.运营:Direct Banking主要的运营渠道分为二大部份:

A.互联网:这是Direct Banking主要也是最重要的服务渠道,客户透过首页(HomePage)从了解产品、开户、使用……一直到终止银行服务都必须使用此渠道,在Direct Banking的世界中客户无法使用分行的柜台服务,唯一可利用的可能只是银行的柜员机。

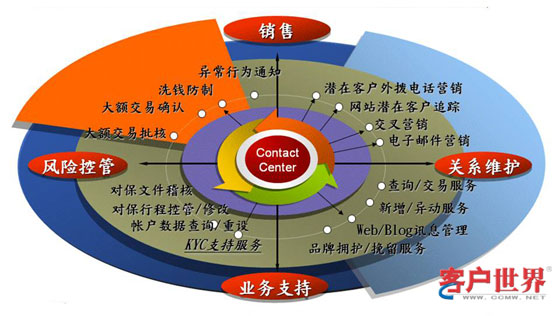

B.客服中心:为Direct Banking唯一可以与人互动的服务方式,客户透过E-mail、WebChat及电话与客服人员进行双向的问题查询、申请、异动客诉及终止等服务,甚至于一般银行所谓的催收及诈欺等工作亦透过客服中心来执行。

3.产品设计理念:由于所有的产品仅能透过网络或客服人员在电话销售,因此从首页设计开始即必须从用户的感受出发,有别于一般银行网站想要提供所有产品的完整服务类似百货公司的设计理念,Direct Banking反而须将复杂的金融产品用最简单的方式呈现给客户,让客户可以简单且以最简便、快速的方式评估进而选择产品完成交易。也因此就法规面及可行性的评估下,并非所有金融品皆适合于Direct Banking销售,必须是产品简单化,服务快速化,可以形成类似快餐店般简捷的服务设计理念。

4.目标客户:对于互联网行为的信赖是Direct Banking的首要及必要条件,因此其目标客户会随着每个国家与每个城市有些许的差异。一般而言,多为介于20~45岁*2之间且通常为属于小资级别的客户(低于50万以下的客户)。

Direct Banking呼叫中心的运营与挑战

在大多数的银行中呼叫中心通常为其众多服务渠道之一,且往往呼入与呼出亦由不同的渠道来运营管理。但在Direct Banking的世界里,呼叫中心即是银行唯一的服务渠道,也因此每位客服人员皆需具备呼入、呼出、服务、销售、催收甚至对于诈欺(Fraud)交易的判断等多种技能,同时需具备依银行服务规范规定的相关证照,因此从人员的招募、培训、管理、薪资的设计到职涯的规划上都充满着与传统呼叫中心不同的挑战。另外由于其服务指标(Service Level)与传统的呼叫中心有些许不同,因此在运营管理与系统运用上亦有着不同的挑战!

1.人员的招募:基于客服人员需具备多种技能的特殊需求,人格特质即成为人员招募最重要的课题;因此在客服人员招募过程中所有的面试人员首先需透过设计的网页进行人格特质的测验,在通过基本的一致性(Consistency)测试后,客服人员尚需具备有活力无限、热情洋溢、积极专业、友好亲切及负责任感等人格特质,接下来才是透过电话*3邀约面试回到正常的招募流程。

2.服务指标的管理:

A.电话服务指针:一般都定义在85%以上的电话需在15秒内接听,且在有客服人员闲置在线时电话需略过IVR直接由客服人员接听,IVR的服务仅在所有客服人员都在忙线时提供。

B.E-Mail服务指标:大多数的企业的E-mail处理流程通常为由系统立即回复实时收到的客户E-mail,收到通知后再找较空闲的时间处理客户来信。Direct Banking为建立互联网客户的信赖感及满意度,通常会要求客户E-mail的问题需在30分钟内解决,更希望籍此提高客户遇到问题时以E-mail取带电话的比率,使客服资源能更有效地运用。

C.Conversion Rate(转化率):这是在Direct Banking呼叫中心的一项特殊且重要的指标,什么叫Conversion Rate ?它指的是客服人员将潜在客户*4转换成为真正客户的成功率,这也是挑战客服人员销售与解决问题能力的重要指标,因为大多数的潜在客户停止关注或未完成开户流程的主要原因多为无法相信自己的钱要存到一间无法看得到且仅有网站及客服电话的银行,所以Conversion Rate是一个话术、沟通技巧与通话时间并重的指标,也由于它直接影响到客户数量,所以可以说是Direct Banking最重要也最难达成的服务指标。

3.系统的挑战:

A.系统容量的不确定性:广告引来的电话量爆增。如前面所述,广告资源会在Direct Banking推广初期通过各种各样的广告渠道进行投入,当广告效果产生时,大量的电话、E-mail与网页点击等大量的潜在客户产生,由于无其它的渠道可以协助分担潜在客户,再加上产品在导入期对呼叫中心的依赖度又高于产品发展期,因此如何兼顾满足服务指标与避免过度的投资成为系统容量规划的最大挑战。

B.跨渠道的资源规划

i.跨渠道讯息的整合:如何面对呼入、呼出、E-mail、Chat及网页等多渠道上客户留下的各种各样的讯息,且又该如何跨越众多系统将诸多讯息整理成能有效提高客户满意度或能增加业务的信息?

ii.跨渠道资源的分配:各渠道服务水平及服务的内容都有所不同,如何安排专人实时监控各渠道的服务水平、实时调派人力,并能将结果反馈给排班人员?

呼叫中心云服务的发展趋势

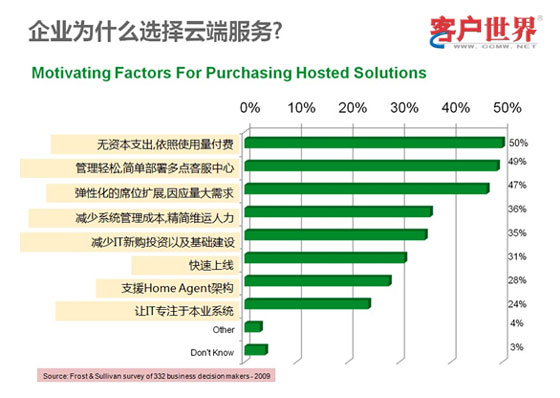

随着云计算技术的诞生,不同行业都运用这一新技术高效地、低成本地对海量数据进行存储和处理,而云服务也使呼叫中心融入了新的血液新的生命。据统计,2012年20%企业不再拥有IT资产,70%企业向云计算迁移,呼叫中心云服务的发展仍是一个未来发展的新趋势*4,基于上述Direct Banking 所遇到的挑战,呼叫中心的云服务的云服务必须具备以下的运营模式:

1. 企业客户在投资初期不需要采购任何设备,依照使用量付费,并且席位可变动租用,随时扩充新功能或容量,充分实现系统的灵活性和扩展性。

2. 涵盖呼叫中心所有基本平台及业务功能包括呼入/呼出、自助语音服务(IVR)、录音、质检、排班等。与此同时,提供丰富的增值功能如多媒体、社交微博等创新应用满足客户不同需求。

3. PPU(Pay Per Use)服务理念:可依据客户系统需求的不确定让呼叫中心可以依据各种广告的需求、产品的生命周期等随时调整需用的席位数,亦即按需付费模式,有如使用自来水使用一样,按照呼叫中心每月的座席使用量进行计费。

4. 跨渠道统一交互:可以支持如Email、SMS、WebCall、WebChat、微博、视频等多种渠道的统一接入、统一智能路由、跨渠道讯息整合与管理。

5. 强大的产品整合能力:需提供简易的接口让呼叫中心的各种应用能简单、快速地整合及建置,使呼叫中心能专注在服务客户上。

6. 支持高可靠性及灾备。

7. 提供最新的呼叫中心平台技术、应用软件、更快的项目实施能力以及成熟稳健的运维团队,使企业用户或外包运营商在不断变化的市场中以最少的投入获得世界级的解决方案。

呼叫中心云服务的发展在中国已成为呼叫中心系统建置的主要趋势,随着经济的高成长与网络运用的普及化,Direct Banking势必在不久的将来为国内的金融业带来爆炸性的冲击。让我们拭目以待,迎接呼叫中心云服务与Direct Banking新型态银行的到来!

本文刊载于《客户世界》2012年10月刊;作者为亿迅(中国)软件有限公司大中华区解决方案发展战略部总经理。

上一篇:车联网呼叫中心,路在何方?