博彦科技于8月20日发布公告,宣布公司于8月17日与美国ACHIEVO CORPORATION(大展集团)签署《股权转让协议》,以现金出资5650万美元(折合3.6亿元人民币)收购该公司旗下Achievo Japan、北京北方新宇信息技术、大展信息科技(北京)、大展信城信息科技(上海)、北京大展协力信息技术与艾其奥信息科技(成都)六家全资子公司100%的股权。出资款来源为博彦自有资金和银行贷款。

作为中国服务外包产业内两家领军企业,此次并购被视为继文思海辉合并后,整体产业整合趋势的另一个代表案例,财务数据显示,截至今年6月底,博彦科技净资产为8.75亿元,账面货币资金5.23亿元,对照公司目前的体量,本次收购方案规模庞大,同时,其高达428.98%的整体溢价比率更是让业内人士为博彦捏了一把汗。

对此,鼎韬服务外包研究院副总监沙琦表示,事情并没有数字显示的那么夸张,在溢价比率背后,其实我们要重申的一点是,服务外包行业是轻资产行业,单纯通过资产评估的意义不大,更为关键的是两家公司的价值和业务协同效应。

大展集团是一家全球信息技术服务外包和解决方案的领先供应商,其服务交付中心均通过了世界级的标准评估:如ISO/IEC27001:2005,ISO 9001:2000和CMMI level 5,主要客户分布在美国,加拿大,中国和日本。尤其是大展对日外包业务订单量和利润率都保持了较高水平,曾经吸引了多家外包企业的青睐并抛出橄榄枝。此次博彦以3.6亿元的大手笔收购大展充分体现出了其在业务拓展,尤其是对日软件外包业务方面的重大决心。博彦宣称,本次交易对价的确定主要考虑到标的公司良好的成长性,以及同类业务上市公司的整体估值水平,以审计结果为基础,参考评估结果,给予标的公司一定溢价。

2012年7月25日,由中国外包网和鼎韬服务外包研究院共同发起的第三届在华跨国服务外包企业二十强评选结果在成都举办的首届(2012)全球创新服务外包峰会上正式揭晓,大展集团名列第六,其综合实力尤其是卓越的中国服务能力可见一斑。沙琦指出:在今年的MNC TOP20评选过程中,专家评审团对大展集团的成长能力和发展潜力给予了较高的评价,这主要来源于对其客户稳定性和订单长期性的数据分析判断。而这些,都是隐藏在资产、业务收入等直接数据背后的信息,我们可以肯定的是大展集团的实际规模及潜在价值要远远大于公告上的数字。尤其是他多年来在日本市场积累下来的长期稳定的战略客户和业务,是进军日本外包市场和放大日本业务的最佳桥头堡,这对于博彦的战略意义显著,应该也是促成本次收购的关键要素。

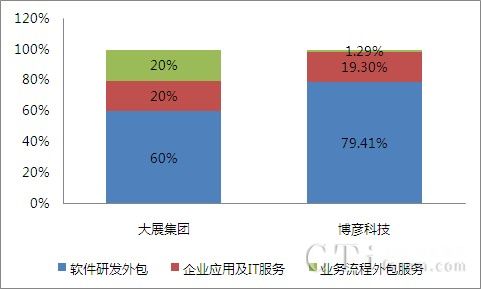

从业务协同角度分析,博彦科技之前的业务主要是对欧美外包和国内外包,客户主要集中于IT和电子行业,如Adobe、SAP、Google、百度、阿里巴巴、中国移动通信、华为、太平人寿等,而日本的客户比较少,大客户只有SONY、NTT。而本次并购的大展6家公司主要是从事对日软件外包业务,且对日本 IT 外包业务具有很强的竞争力,拥有野村综研、丰田(Toyota)、富士通(Fujitsu)、三菱电机(Mitsubishi)、NEC、Nomura、先锋(Pioneer)、东芝(Toshiba)和日立(Hitachi)等诸多优质客户,客户大多居于金融行业和制造业,可以看出,大展所掌握的客户资源和行业解决方案方面的经验,对于博彦科技拓展日本市场和拓宽业务领域具有不可或缺的作用。同时,此次并购也是博彦科技自2011年12月表示将进一步加强在日本等国际市场的开发力度以来,采取的最大战略性举措和行动,完成此次并购后,博彦业务架构将形成对欧美外包+对日本外包+国内外包三足并立新局面。同时,从主营业务及服务产品层面对比来看,博彦科技与大展集团的一致性较高,不仅软件研发外包将分享全球,尤其日本的一大块蛋糕,而且IT服务和业务流程外包服务的能力和范围也将得到很大的补充。

图一:博彦科技和大展集团主营业务地区构成对比分析

图二:博彦科技和大展集团主营业务产品构成对比分析

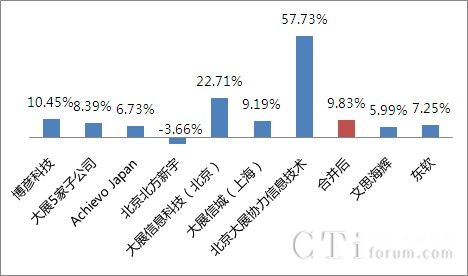

尽管博彦收购后的总体规模及收入与文思海辉和东软集团还存在很大的差距,但是我们知道在软件外包行业,投资者关注的不仅仅是规模,更是盈利能力。截至2011年12月31日博彦科技净利率10.45%,高于计算机行业的平均水平;大展5家子公司截至2011年12月31日的净利率分别是Achievo Japa 6.73%,北京北方新宇-3.66%,展信息科技(北京)22.71%,大展信诚(上海)9.19%,北京大展协力信息技术57.73%,5家子公司2011年总体净利率8.39%,按照2011年各公司盈利能力不变算,博彦科技收购大展子公司后净利率约为9.83%,与东软和文思海辉相比,处于较高水平,较高的盈利能力能为博彦科技带来软件外包行业更多关注和业务。

图三:博彦、大展、文思海辉、东软2011年净利率对比

此外,博彦科技8月15日16.92元收盘,8月20日16.60元收盘,8月21日18.15元收盘,8月22日17.96元收盘,不同于文思海辉合并后遭到的股价大跌,在收购公告发布后,博彦科技的股票整体趋势稳中略升,也可以看出资本市场对于此次收购还是比较认可的。